高盛27日公布二季美國基金持倉報告。對沖基金方面,金融類股票自2010年以來首次提升為超配。互惠基金方面,金融和工業(yè)成為最超配的板塊。與此同時,美股七巨頭在對沖基金長期投資組合中的權(quán)重自2022年初以來首次下降。

近期美股重回輪動,道指26日收創(chuàng)歷史新高,納指受科技股拖累下跌。在市場波動劇烈的大背景下,第二季度,美國對沖基金和互惠基金雙雙減持科技、消費(fèi)類股票,增持金融、工業(yè)、醫(yī)療保健類股票。此外,對沖基金展現(xiàn)出了多數(shù)板塊多頭跑贏空頭、槓桿下調(diào)、投資組合內(nèi)部集中度較高、大盤股仍受歡迎等特點(diǎn)。

高盛交易員弗拉德指出,整個第二季度,對沖基金分散了它們的周期性敞口,增加了金融和工業(yè)類股票的持倉,同時減持了消費(fèi)類股票。對沖基金自2010年以來首次將金融類股票提升為超配。其中,超過20隻基金的新建倉位於公民金融集團(tuán)、環(huán)匯有限公司、富國銀行、輝盛研究系統(tǒng)。工業(yè)類股票中,伊頓、Paylocity、消毒循環(huán)被列入新星名單。

為了平衡增加的金融和工業(yè)類股票持倉,對沖基金減少了消費(fèi)類股票的持倉,並進(jìn)一步加倉了醫(yī)療保健板塊。

互惠基金方面,平均來看,金融(+147 基本點(diǎn)子)和工業(yè)(+137 基本點(diǎn)子)成為最超配的板塊,而信息技術(shù)板塊的低配幅度達(dá)到358 基本點(diǎn)子,為過去十年的最低水平。此外,所有類型的互惠基金都增持了醫(yī)療保健和通信服務(wù)板塊,減持了材料板塊。

具體來看,對沖基金和互惠基金削減了微軟、英偉達(dá)、谷歌、Meta、特斯拉的淨(jìng)頭寸。這是自2022年初以來,美股七巨頭在對沖基金長期投資組合中的權(quán)重的首次下降。

但是,雖然巴郡大幅削減蘋果持倉,對沖基金和互惠基金都在增加蘋果持倉,這是在利用蘋果年初表現(xiàn)不佳的機(jī)會(到4月為止下跌8%),以更具吸引力的股價增加持倉。

值得注意的是,自2022年以來,美股七巨頭在對沖基金多頭投資組合中的權(quán)重首次下降,在互惠基金中的比例也變得更低,從第一季度的-660基本點(diǎn)子降至第二季度的-671基本點(diǎn)子。

總結(jié)來說,對沖基金和互惠基金最多增持的股票是:富全、費(fèi)哲金融服務(wù)、前進(jìn)保險、Visa、萬事達(dá)、UBER、聯(lián)合健康、工時公司;最多減持的股票是:雪佛龍、英特爾、莫德納及特斯拉。

多數(shù)板塊多頭跑贏空頭

儘管近期市場波動,但美股多空策略對沖基金自年初以來仍實(shí)現(xiàn)了9%的穩(wěn)健回報。熱門對沖基金的多頭持倉表現(xiàn)強(qiáng)勁,為基金收益提供了支撐。

儘管7月經(jīng)歷了10% 的回調(diào),高盛對沖基金最受歡迎多頭持倉名單年初至今的回報率為19%,跑贏了等權(quán)重的標(biāo)指(+9%)和一籃子集中空頭(+10%)。年初至今,除了非必需消費(fèi)品和通信服務(wù)板塊以外,熱門多頭在各個行業(yè)都跑贏了集中空頭。

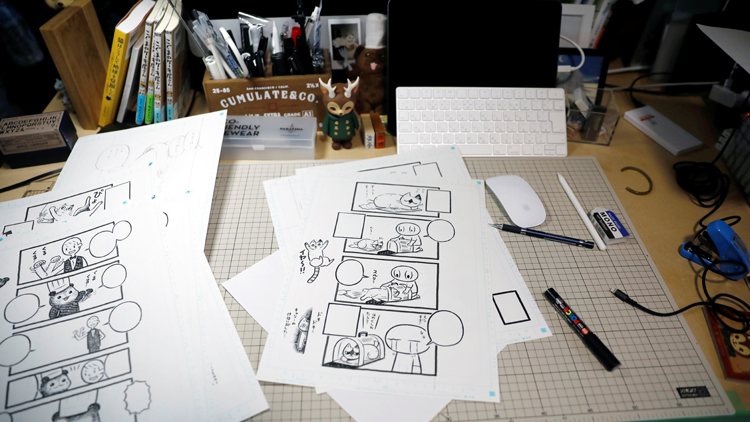

圖源:路透社